Bases pour le calcul de la valeur de rendement

Valeur juste de l'argent et prise en compte du risque

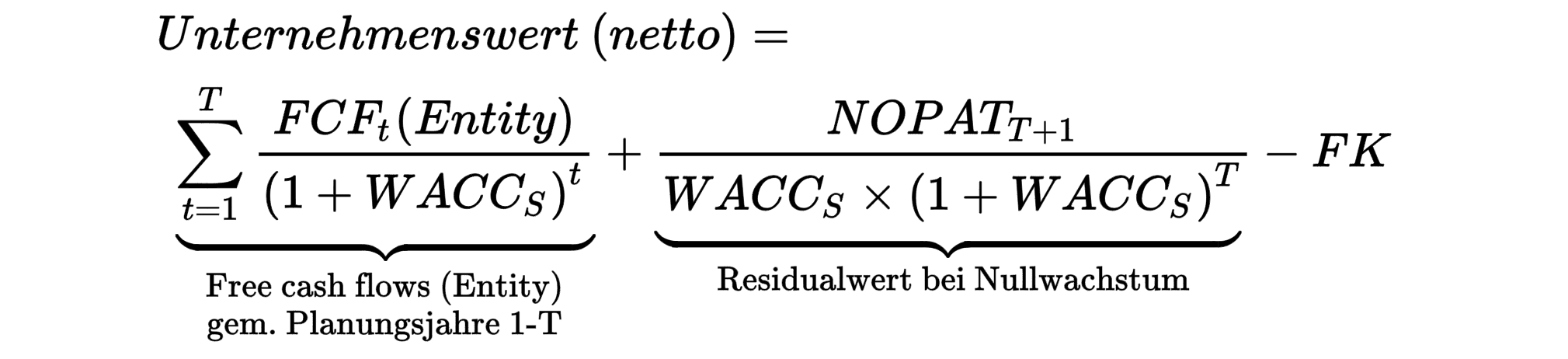

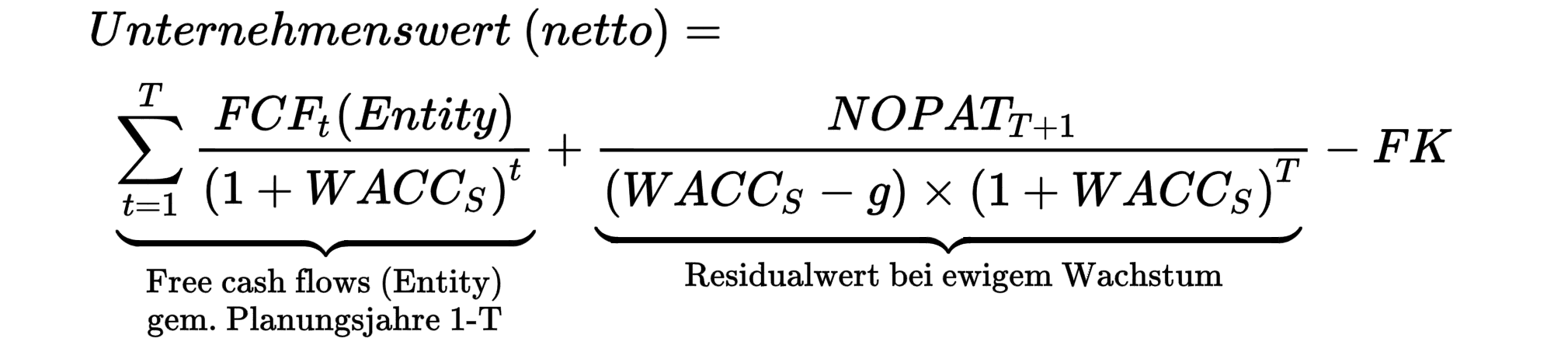

Les méthodes de la valeur de rendement, comme la méthode DCF, s’inspirent toutes de la même approche: l'adaptation au moment de l'évaluation des flux de recettes attendus dans le futur et qui reviennent aux propriétaires de l’entreprise, l’argument principal étant la valeur actuelle de l’argent. Celle-ci indique qu’un franc suisse aujourd'hui a plus de valeur qu’un franc suisse demain, étant donné que l’argent peut être placé aujourd’hui à un taux d‘intérêt déterminé (taux d’intérêt du marché sans risque). Outre la valeur actuelle de l’argent, il faut également tenir compte d'un facteur d’incertitude. Il est impossible de prédire l’avenir et, par conséquent, le cadre de l'activité entrepreneuriale: ils sont incertains. Les rendements futurs sont potentiellement soumis à des oscillations. C’est la volatilité. Plus les oscillations sont fortes, plus le risque est élevé et de fait le taux de coût du capital par lequel les flux de recettes retardés dans le temps sont actualisés, c.-à-d. transférés au moment de l’évaluation.

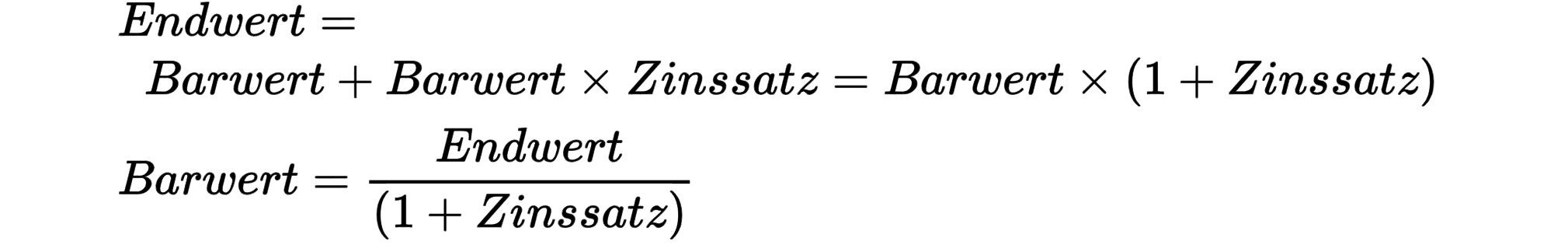

Le taux du coût du capital est un taux d’intérêt qui prend en compte aussi bien les composants temporels mentionnés que l’incertitude présentée. L’actualisation signifie concrètement qu’un flux de rendement futur (valeur finale) est divisé par le terme (1+taux d’intérêt) Période t pour obtenir la valeur actuelle du flux des recettes (valeur actualisée). Les flux de recettes peuvent être des profits ou des rentrées d’argent (cash flows) qui reviennent au propriétaire de l’entreprise à la fin d’un exercice.